请告诉不了解比特币的普通人,这些都是对比特币的误解。

撰文:Ria Bhutoria,富达数字资产研究总监

编译:Perry Wang

围绕 比特币 仍不少批评和误解,在此让我们回顾并回应。以下是最常见的批评意见,我们已经谈论了多次,但考虑到近期对比特币的关注度上升,我们想分享一下最新的回应。特别是:

- 比特币价格 过于动荡 ,不能作为价值存储。

- 比特币不能成为 支付 手段。

- 比特币是 资源的浪费 。

- 比特币被用于 不法活动 。

- 比特币 不受任何支持 。

- 比特币会 被竞争对手取而代之 。

批评 #1:比特币价格过于动荡,不能作为价值存储

回应:比特币的波动性是一种权衡,换来的是资产完全 没有弹性供应 和一个 无法干预 的市场。不过,随着比特币的采用以及衍生品和投资产品的发展,比特币的波动性可能会 继续下降 ,就像历史上其它投资品一样。

正如我们在之前的研究报告中所讲的,从微不足道的认知度和成为全球价值存储的新资产,比特币的发展轨迹不太可能是线性发展的。在当前,比特币是一种 新兴的价值存储 ,正经历金融化,并正在巩固其作为价值存储的地位。相对于其他价值资产 (如黄金) ,比特币的持有者人群较窄。

随着现货和衍生品市场流动性的增加,以及产品的发展使得投资者能以不同的方式表达对比特币的兴趣,比特币日常波动性应该会 随着时间而下降 ,从而为市场参与者扩大持有人群、提高参与度和异质性。随着比特币持有人群越来越大,新参与者移动市场能力的降低,比特币的价格应该随之稳定下来。

不过,虽然比特币的波动性相比目前应该会继续下降,在下面的段落中,我们对比特币的波动性进行情境化分析。

分析比特币波动性的一个角度是将其与 20 世纪 70 年代的黄金 进行比较。正如 Bitwise Investments 的研究负责人 Matt Hougan 所强调的,当时美国放弃金本位制时,投资者对黄金的作用并不清楚。这导致了黄金价格经历了与比特币今天类似的年度甚至日常波动。例如在 1973 年,黄金的价格在超过 10% 的交易日中出现了 超过 3% 的涨跌幅 。不过,正像华尔街传奇对冲基金经理 保罗·都铎·琼斯 ( Paul Tudor Jones) 2020 年 5 月被广泛阅读的一封致投资者信中所说:

就黄金而言,当时是一个绝佳的买入机会,因为黄金价格之后比之前的高点又涨了三倍多。

Paul Tudor Jones,对冲基金管理公司 Tudor Investment 创始人兼首席投资官

理解比特币波动性的另一种方式是,它是资产 完全没有弹性供应 的结果。需求的增加不能导致比特币供应的增加或比特币的发行速度增加 (由于难度调整,确保平均每十分钟产生一个区块) 。值得注意的是,这种供应没有弹性也让比特币 变得稀缺和有价值 。因此,比特币投资者接受波动性作为获得价值存储资产升值的成本或溢价,他们认为这一价值存储资产存在一个显著的、未开发的可触及市场。

比特币的波动性也可以解释为比特币有一个抗干预的市场——没有中央银行或政府可以介入支持或支撑市场,人为地制服波动性。比特币的波动性是 换取无扭曲市场 的权衡。真正的价格发现伴随着波动性,可能比人为的稳定更可取,因为后者如果导致扭曲的市场,在没有干预的情况下可能崩溃。

我们经营所在的市场高度扭曲,其上升轨迹越来越取决于:以已经捉襟见肘的 货币政策 立场的力量,强行压制越来越多的逆势,最终取决于投资者对此集体信念的持久性如何。

Mohamed A. El-Erian,太平洋投资管理公司(PIMCO)前首席执行官兼联合首席投资官

批评 #2:比特币不能成为支付手段

回应:比特币精心权衡了 有限和昂贵的容量 等,提供核心属性,例如去中心化和不变性。鉴于其 高结算保证 ,比特币优化了其有限的结算能力,处理这些在传统轨道上并未得到良好服务的交易。

许多人仍然相信比特币的核心用例是日常低价值交易的支付手段。批评人士认为,在该用例上,比特币已经失败,因为它不提供 (也不能) 提供与 Visa、万事达卡或 PayPal 等支付轨道相同的交易。与部分人所认为的相反,来自 Chainalysis 的数据突显出,自 2017 年以来,通过线上支付机构流动的、有效的交易额每季度 超过 5 亿美元 ,为比特币用作支付手段划定了下界值。

作为一种支付手段,比特币可以在 特定情况 下比现有技术 (如国际支付) 表现更好,但 Visa、Apple Pay、Google Pay、PayPal 和法币在大多数日常支付中运行良好,并且表现优于加密货币。

John Pfeffer,Pfeffer Capital 合伙人,私募股权投资机构 KKR 前合伙人

接受比特币以有限吞吐量实现去中心化和实施适当的制衡,接下来值得问的问题是:什么交易值得写入比特币的底层?而且,哪些交易要求比特币全球、不可变结算?可以说,比特币有限容量最有价值的用途不是记录在销售点与日常付款相关的交易数据,比如日常支付一杯咖啡的例子,而是用于从比特币的 高保证 中获得最多收益、而传统金融轨道 服务不足 的交易。

例如,使用传统金融轨道效率低下和 / 或成本高昂的情况。

这包括但不仅限于 国际企业 的全球结算,甚至各国央行和政府之间的结算。一个此类的例子是 BitPesa ,帮助客户 (中小企业和跨国公司) 通过比特币在非洲货币间进行双向交易和内部交易。BitPesa 是首批利用比特币进行 商业结算 、以降低在前沿市场开展业务的成本和摩擦的企业之一。

在特定情况下,比特币也可能提供优越的 汇款选择权 ,因为汇款速度缓慢,费用高,尤其是来自或汇往资本管制或与高通胀斗争的国家。据世界银行数据显示,2020 年第一季度,全球汇款 200 美元的平均成本为 6.8%。

此外,虽然链上容量有限,但结算到比特币的 第二层解决方案 (例如闪电网络、bitcoin banks 或其他) 可能会满足对低手续费比特币交易的需求 (尽管没有相同的链上结算保证) 。

税收处理 是另一个因素,使比特币使用复杂化,在美国等国家很难作为支付手段。例如,美国国家税务局 (IRS) 将比特币分类为「 财产 」。在支付方面,这意味着比特币用户每当用比特币支付或购物时,必须计算自己的收益或损失,降低了比特币作为一种支付工具的吸引力和无缝感。

批评 #3:比特币是资源的浪费

回应:比特币挖矿的很大一部分电力来自于 可再生能源 ,或者是那些缺少用途、随时被浪费的能源。此外,比特币网络消耗的能源是资源的有效和重要的使用。

以可再生能源为动力挖出的比特币所占比例的估值存在多个版本。例如, 剑桥另类金融中心 (CCAF) 的第三份全球加密资产基准报告估计, 76% 的矿工 使用可再生能源作为其能源组合的一部分,特别是 水力发电 。根据 CCAF 的估计,可再生能源占比特币挖矿能源消费总量占比为 39%。 CoinShares 则估计,截至 2019 年 12 月,可再生能源在比特币挖矿的能源组合中的渗透率为 73% 。这两家机构的估计都表明,大量挖矿业务由可再生能源 (如水电、风能、太阳能) 提供电力。

最近的一些信息还表明,与可再生能源相关的挖矿业比例将继续增长。例如, En+ 集团 成立了一家合资企业,利用在比特币挖矿中具有低碳足迹的可再生能源资产。CCAF 还估计,即使完全采用煤炭作为发电能源,比特币挖矿所产生的二氧化碳排放总量不会超过 5800 万吨,只占全球二氧化碳排放总量的 0.17%。

近期还成立了多家采用 闲置天然气 进行比特币挖矿运营的企业,利用可能不用于其他目的的能源,同时在这个过程中减少碳和甲烷的排放。使用闲置天然气副产品开采比特币的公司,也有潜力产生比他们按市场价格出售天然气多出 十五倍以上的收入 。他们还可以成立比特币挖矿业务,以遵守限制可燃烧或排放的闲置天然气数量的法规,避免监管罚款或关闭运营以防止天然气积聚。

闲置天然气是用途极为有限的天然气,很可能会 被浪费掉 。油井或气井没有输送天然气所需的管道基础设施,会被认为是闲置。如果没有管道能力进行运输,或者价格过低,不足以覆盖运输成本,闲置天然气无法被利用,会被点燃 (人为点燃,以避免爆炸风险) 或排放 (被释放到空气中) 。美国前两大油田 2019 年点燃或排放了约 5000 亿立方英尺天然气,其对大气的影响相当于七个以煤为燃料的工厂直接排放的碳排放污染相等。2019 年 12 月, Crusoe Energy Systems 宣布计划今年建立 70 个比特币挖矿单位,阻止每日点燃 1000 万立方英尺天然气。石油跨国上市企业 Equinor 也披露了采用闲置天然气进行比特币挖矿的计划,这些天然气否则将会点燃,造成碳排放。

我对此最喜欢的思考方式如下。想象一下世界地图,但以当地电力成本作为决定峰谷的变量。将比特币添加到其中,就像将一杯水倒在 3D 地图上一样:它沉淀在低谷中,使其 抹平了与地面的差距 。

Nic Carter,Castle Island Ventures 合伙人,Coin Metrics 创始人,曾任富达首位加密数字货币分析师

然而不可否认的是,比特币挖矿确实消耗能源。因此,问题就变成了,用能源来保护比特币网络和处理交易是否值得?当然,答案会因人而异。有些人认识到:比特币作为第一个也是唯一可以稀缺、去中心化、抗审查和抵制收缴的数字资产,能提供不可逆转的交易,因此认为其 重要性 值得这种投入。比特币最有价值的功能 —— 其完美的稀缺性、不可变性 (交易的不可逆性) 和安全性 (抗攻击能力) —— 与真实世界用于挖矿的资源直接相关。如果没有昂贵的挖矿和维护,比特币将无法履行其作为一个安全的 全球价值转移和存储系统 的角色。

在长期游戏中,能源最重要的目的可能用于 确保货币网 络诚信度 和建设这样的比特币网络。

Parker Lewis,Unchained Capital 业务拓展负责人

批评 #4:比特币被用于不法活动

回应:比特币与现金或互联网一样是中性的,其属性对好人有价值,对坏人可能也有价值。不过从全部交易的占比来看,比特币交易与不法活动的关联度是非常低的。

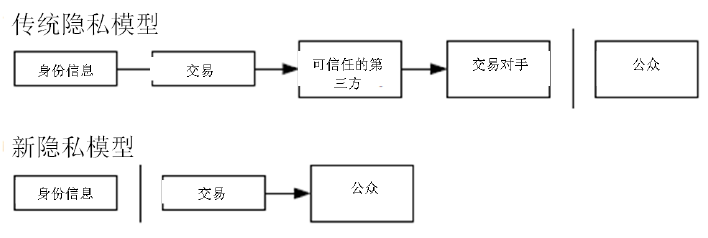

批评比特币被用于 犯罪活动 类似于批评现金用于非法活动,或批评互联网中存在 暗网 和非法市场。比特币 (如现金或互联网) 是中性的。比特币提供新的特性,对社会产生净积极影响;然而比特币的去中心化和抵制审查特征也可能被坏人利用。

重要的是不要考虑比特币在真空地带非法活动的使用。根据区块链分析公司 Elliptic 的数据,比特币在非法活动 (如暗市、勒索软件、欺诈活动) 中的使用一直 呈下降趋势 ,与非法活动相关的交易近年来占比特币交易总额的 不到 1% 。

比特币的透明特性使得我们能确切估算到比特币在非法活动中的使用所占比例,而现金和金融体系在犯罪活动中的所起到的作用则无法做这种比较准确估算,因此人们更容易将这类脏水泼向比特币,同时忽视现金以及金融体系在犯罪活动中的角色。例如,根据 联合国毒品和犯罪办公室 和 Chainalysis 的数据统计,在暗网上每有一美元用于购买比特币,对应至少有 800 美元是通过现金洗钱的。

虽然虚拟货币被用于不法交易,但与通过传统金融服务的不法活动数量相比,这一数量很小。

Jennifer Fowler,美国财政部前恐怖主义融资和金融犯罪副局长助理

批评 #5:比特币不受任何支持

回应:比特币没有现金流、工业效用或法令的支持。它是由 代码 和 主要利益相关者之间存在的共识 给予支持。

在《 究竟什么是资产类别? 》 (What is an Asset Class, Anyway?) 的开创性论文 (于 1997 年发表于《投资组合管理杂志》) 中, 罗伯特•格里尔 (Robert Greer) 定义了三种「 超级资产类别 」——资本类资产、可消费 / 可转换 (C/T) 类资产和价值存储 (SOV) 类资产。

Greer 将黄金列入 价值存储 超级类别,其中的资产「无法被消费,也不能产生收入。但是它们有价值」 。然而考虑到黄金被用于珠宝和科技产业( 例如电子产业和牙医业) ,它也有 C/T 超类资产特征。但是黄金珠宝被视为另类价值存储工具,作为「 私人储备货币 」,仅有很少一部分用于工业应用 (2019 年仅有 7% 被用于电子和牙医产业) 。

Robert Greer 还将法币列为价值存储资产。法币地位的争议在于其价值完全系于 对政府的完全信心 及政府的信用。然而在很多情况下,对政府能力和央行合理管理法币的信心会出现严重错位 (近期例证参见委内瑞拉和黎巴嫩) 。多家央行和政府的货币及财政政策近乎破产,以此为杠杆导致其法币的购买力出现严重损失。

根据 Greer 的定义,比特币最适合价值存储超类。比特币不是由现金流支持的,也不是由工业用途或法令支持的。它的特点是由代码作为后盾,代码由主要利益相关者之间的 社会契约 加以实现。这些利益相关者群体处于均衡状态,没有一个群体具有超大权力:

- 用户 选择在网络上进行交易并为 交易最终性 付费

- 矿工 选择承担交易处理成本,提供最终性

- 节点 选择运行比特币软件以验证交易

- 开发者 选择维护比特币软件

比特币的利益相关者明确选择使用和支持比特币区块链网络,实现 比特币的独特属性 ——比特币的完美稀缺性、交易的不可逆性,以及抵制收缴和审查。每增加一个新的利益相关者——换句话说,比特币的 网络效应 使其更可靠,进一步强化其属性,吸引更多的利益相关者持有该资产等等。

比特币代码提供了规则,但利益相关者执行规则和对规则达成协议,产生了当前存在的这一安全、开放、全球价值存储和转移系统。

批评 #6:比特币会被竞争对手取而代之

回应:尽管比特币的 开源软件 可能会被分叉,其社区和网络效应则不会。比特币为市场认为有价值的核心属性做出了权衡取舍。

当前已经涌现出许多数字资产,声称会改善比特币的缺陷。然而迄今为止,还没有一个能够实现 类似比特币的网络效应 。比特币具有使其具备不俗价值的品质,并且如本文中多次提及的那样,它做出明确的权衡来提供这些品质。虽然竞争对手试图改善比特币的局限性 (例如,其有限的交易吞吐量,或较大的波动性) ,但代价全部是牺牲了 使比特币有价值的核心属性 (例如,完全稀缺性、去中心化、不变性) 。

这就解释了为什么按市值、投资者和用户数、矿工和验证人,以及散户和机构基础设施和产品考量,比特币继续占据加密货币之王的 主导地位 。如下图所示,比特币的市值比竞争对手 (其他 PoW 数字资产) 的总市值 高出多个数量级 。

尽管比特币的软件是开源的,可能会被分叉,但其 网络效应 和 社区 ( 利益相关者、矿工、验证人、开发者、服务提供商) 不会。这些利益相关者理解和接受比特币所做的权衡取舍不会被轻易复制。

结论

虽然这篇文章没有完全涵盖对比特币的详尽批评,但我们相信,这里概述的回答经过调整,可能解决其他 常见的误解 。

比特币是一种 独特的数字资产 ,而一个日益数字化的世界需要挖掘比表面更深的层次来了解其核心属性和权衡取舍。比特币推动旁观者质疑先入为主的、所谓正确、被广泛接受的观念,开始理解比特币全部的价值主张。